江苏新瀚新材料股份有限公司(以下简称新瀚新材)首发申请创业板上市已经过会近1个月时间,该公司主营业务为芳香族酮类产品的研发、生产和销售,主要产品包括特种工程塑料核心原料、光引发剂和化妆品原料等。

中国产业经济信息网财经频道研究发现,这是新瀚新材第二次申请IPO上市了,前次计划补充流动资金的规模是5000万元,此次翻倍增加至1亿元,而该公司2019年曾用超过六成的当期净利润进行分红。“潇洒”回报股东并没有错,但这是否导致了公司现金流紧张呢?更为值得关注的是,新翰新材董事长及高管层贿赂地方官员,但此事项并未在招股书中披露。

募集资金补充流动资金 却还巨额分红

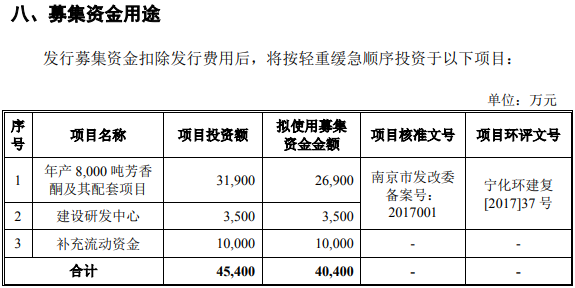

新瀚新材曾于2017年6月报送过创业板申报稿,并于2018年1月更新申报稿,该公司当时的募投项目总投资额为3.5亿元,分别用于年产8000吨芳香酮及其配套项目、建设研发中心以及补充流动资金。其中,补充流动资金的额度是5000万元。

2018年8月,新瀚新材终止审核,并表示终止的原因是,公司当时的收入和利润规模相对偏小,结合当时审核形势及具体业务情况,决定主动撤回申请文件并寻求其他资本运作途径。

两年后,新瀚新材再次报送创业板申报稿,并于2020年12月公布上会稿。

此次IPO,新瀚新材的募投项目没有变化,但计划补充流动资金的额度为1亿元,比前次翻倍增长。由此可见,新瀚新材的流动资金比较紧张。然而,在此情况下,新瀚新材还是于2019年现金分红4470万元,相当于当期归母净利润的62.56%。

对此,新瀚新材在上会稿中表示,调整募集资金规模的原因主要是根据市场变化情况及公司前期投入情况。

中国产业经济信息网财经频道观察发现,新瀚新材的业绩在持续增长,但其产量却总体呈下滑趋势。那么本次IPO加码主业投资,是否合理呢?

2017-2019年及2020年上半年,新瀚新材分别实现营业收入2.36亿元、2.67亿元、2.92亿元和1.42亿元,实现归母净利润4877.73万元、6281.19万元、7439.94万元和3960.68万元。

同期,该公司的产量分别为4054.96吨、4018.15吨、3878.46吨和1950.62吨。如果新瀚新材多年前计划的年产8000吨芳香酮及其配套项目完成,其拥有的芳香酮产品生产线实际产能将由4200吨/年猛增至12200吨/年。

董事长行贿未披露

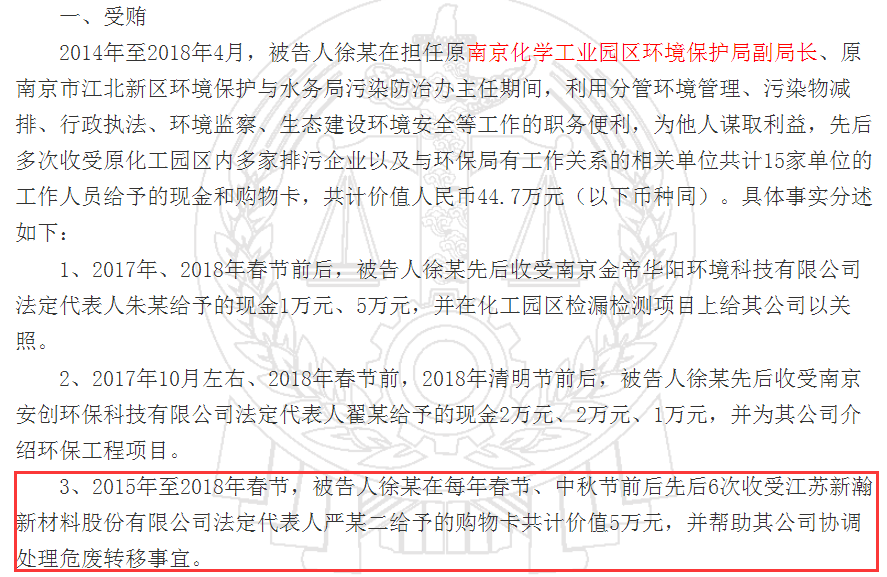

2019年8月22日,江苏省南京市鼓楼区人民法院对原南京化学工业园区环境保护局副局长徐航受贿一案作出一审判决。徐航曾利用工作职务便利,为他人谋取利益。

判决书显示,2015年至2018年,徐航在每年春节、中秋节前后先后6次收受新瀚新材法定代表人严某二给予的购物卡共计价值5万元,并帮助新瀚新材协调处理危废转移事宜。

对于此事,新瀚新材在首次申报材料中却只字未提。后遭到深交所问询,问询函要求新瀚新材说明司法判决中涉及行贿人员严某二是否为公司控股股东、实际控制人或董监高,并说明未披露该信息的合理性,以及行贿的具体情况。

新瀚新材表示,向徐航行贿的就是公司董事长兼总经理严留新。但新瀚新材认为董事长不存在因此被追究刑事责任的情形,只是根据南京市鼓楼区监察委员会办案人员的要求配合调查。由于当时公司所在的南京化工园区危险废弃物处理能力有限,为尽快委托处理单位将危险废物安排转移处理,严留新请徐航帮忙协调,以加快危险废物的转移处理流程,为礼节性表示感谢,严留新2015年至2018年期间每逢春节和中秋节都向徐航赠送购物卡。

新瀚新材还在招股书中表示,经核查,保荐人及发行人律师认为,发行人的危险废弃物的贮存、转移、运输等处理环节均符合相关规定,发行人不涉及生态安全领域重大违法;徐航案的司法判决所涉及协调处理危险废物转移事宜,不存在导致发行人或严留新先生可能被追究行政责任或刑事责任的情形,发行人及发行人实际控制人不存在因上述涉嫌行贿事项而被给予行政处罚或追究刑事责任的情况,不存在违反《创业板首次公开发行股票注册管理办法(试行)》第十三条相关规定的情形。

业内分析人士认为,这是一个典型的信息披露不合规行为,监管层最近在落实国务院发布的提高上市公司质量的意见时,明确要求上市公司严格做到信息披露合规,IPO也不应有例外。而不论新瀚新材董事长是否存刑事责任,新瀚新材的信息披露确实不到位。

保荐机构中泰证券曾间接持股

2015年12月,新瀚新材登陆新三板,其主办券商便是中泰证券。

2016年4月,中泰证券全资子公司鲁证创投决定,提供投资借款3400万元给控股子公司沧石投资。沧石投资用这部分款项认购了新瀚新材的增发股份,之后沧石投资再将这部分股份转让给鲁证创投与其他有限合伙人共同设立的合伙企业。

鲁证创投间接认购新瀚新材增发股份,沧石投资曾一度持有新瀚新材6.86%的股份。到2016年9月,控制新瀚新材6.86%股权的中泰证券开始对新瀚新材进行上市辅导。

2016年12月30日,中国证券业协会下发了《关于发布<证券公司私募投资基金子公司管理规范>及<证券公司另类投资子公司管理规范>的通知》。

根据新规范,鲁证创投“不得再新设合伙企业进行投资”及“不得对外提供担保和贷款”。因此,鲁证创投无法再新设合伙企业受让沧石投资所持新瀚新材的股份,且需要对沧石投资的借款进行清理。

新瀚新材在招股书中表示,沧石投资曾于2016年5月至2017年4月期间持有公司408.6538万股股份,占公司发行前总股本的6.86%,后于2017年4月经股转系统将其所持全部股份以协议方式分别转让给徐雅珍、李大生、龙马龙腾。除此以外,新瀚新材与本次发行有关的保荐人、承销机构、证券服务机构及其负责人、高级管理人员、经办人员之间不存在直接或间接的股权关系和其他权益关系。

(责任编辑 张丽娜)

【版权及免责声明】凡本网所属版权作品,转载时须获得授权并注明来源“中国产业经济信息网”,违者本网将保留追究其相关法律责任的权力。凡转载文章及企业宣传资讯,仅代表作者个人观点,不代表本网观点和立场。版权事宜请联系:010-65363056。

延伸阅读