这是一件对中国股市投资者结构有深远影响的事件。

9月8日,首批公募FOF(基金中基金)获批。

这个东西,也是曾经造就美国一代中产的财富配置路径。

现阶段的中国股市,正处在从散户为主向机构投资主导的转换期。

公募FOF(下简称FOF)的获批入场,会极大地加速这一进程。

FOF是悦涛之前提到的基金组合的其中一种形式,核心是资产配置,将募集资金投向基金而不是直接买入股票。

它解决的,是散户面对市场里3000多只股票和4000多只基金时的“选择困难综合症”。

对躺在银行里的几十万亿活期存款,和想参与股市不得其门的普通投资人来说,FOF或基金组合服务会成为越来越多人的资产配置出路。

一个国家的国民财富,必然需要与这个国家的企业共同成长。

一、国内基金业的痛点

FOF要解决的问题,和中国基金业面临的痛点,大致是对应的。

中国股市投资的现状:散户为主,但一盈二平七亏;公募基金年化平均收益16%以上,但基民大多数仍然亏损。

悦涛总结过中国基民的两大特点:

1、持仓数量少:近七成投资者仅申购一只基金。

2、短线操作:80%的投资者持有单只基金不超过3个月就清仓走人。

这种现状的原因在于,普通投资者没有能力筛选和辨识基金。缺乏判断力、信任感和持续性。

也和基金业一直找不到自己的定位有关。

还是上一个中国基金业的基本面:

截至2017年06月30日,全国已发公募产品的基金管理公司达117家,公募基金数量4355只,资产规模总计10.07万亿。

其中货币基金接近6万亿。股票型基金在过去十年里规模几乎零增长。

股票型公募基金大多数的特点是:波动大、重视短期排名,稳定性低。

虽然长期来看是跑赢大市的,但对用户来说。

从买入的时候就不知道边界在哪里:是激进还是保守?风控、止盈止损、仓位、配置,该怎么安排?没有认知就无法承受波动,无法预知未来,普遍沦为短炒。

此外,基金的风格、定位、管理人能力、道德风险、人员变动、公司决策……太多因素的影响。普通人几乎没有可能选择到一款他能判定的“好基金”。

缺的就是一个筛选、定位和对长期走势的确定性。

FOF则解决了投资者对稳定性、长期性的需求。

FOF投资多只公募基金本身一定程度能做到分散投资风险,首先解决稳定性需求。

此外,从操作上,省略了用户筛选基金的环节,不再需要为单品的确定性担忧;从定位上,FOF支持中长期稳健投资理念,让他们放弃了不切实际的短期高回报预期。

对于“基民之痛”可回顾《基金困局:明明在赚钱,为什么基民一直亏?》

二、FOF是国民财富觉醒的过程

今年的经济工作会议,无处不透露着国家支持实体经济的信号。现阶段国家经济增速放缓,推出FOF,相信自有其深意。

追溯FOF的起源,它的诞生和发展背景有两个:

1、散户的退出和机构投资者的壮大;

2、美国退休金计划的推出和资产配置的需求。

100年前的美国股市,比现在的中国股市还乱,散户充斥着一夜暴富梦,在市场上被坑蒙拐骗,少数人利用信息不对称甚至直接内幕交易操控市场获利。

直到二战结束后的1945年,美股超过93%的部分直接为美国家庭持有。但经历了60年代-70年代的美国经济滞涨和石油危机之后,散户投资者数量大减,开始把资金投向共同基金。

美国在上世纪80年代诞生了FOF,但直到1990年代,才开始发展壮大。

两个原因:

1、1987年的惨重股灾,把散户教育清醒了。他们开始考虑配置不同种类的基金,规避系统性风险。

2、美国开启了401(K)计划,该计划为美国私人企业的养老金计划,主要使用雇员与雇主共同缴纳养老金的模式。养老金为长线投资资金,是市场上重要的机构投资者代表,其对风险高度敏感,而FOF分散风险、追求稳健收益的属性与养老金的追求不谋而合。

到今天,美国FOF规模占整个共同基金市场的11%。整个基金市场规模近20万亿美元,50%以上的家庭投资基金,基金资产占美国家庭总资产的40%。

总的来说,FOF的理想方向,是国民财富觉醒的过程,这件事的本质是确立一个机制,让国民财富能够以最理性、均衡的方式配置到各类成长性资产,共同成长。

美国FOF、基金组合投资高速发展,其实也让国内金融行业看到了探索的曙光。

三、基金组合服务已先行一步

国内FOF的最早试水是在2006年,券商以集合理财的形式做基金组合投资,门槛略高(一般要10万元起)、购买渠道单一、赎回时间有限而影响用户体验;

另外,在交易成本方面,由于涉及到双重收费(FOF管理人和所投基金),综合费率明显高于单一的公募基金。所以发展较缓。

还有一类基金组合投资代表是基金组合服务,它目前由具备专业资质的第三方金融机构提供,比如悦涛之前提到的薛掌柜。《悦涛对话薛掌柜:基金组合服务能否“拯救”基金业?》

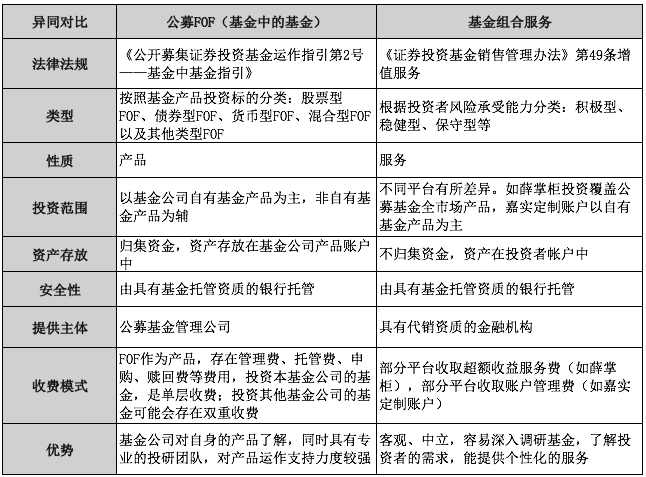

FOF和基金组合服务虽同为基金组合投资,但最大的区别在于公募FOF是产品,基金组合服务提供的是专业增值服务。

公募FOF与基金组合服务的对比:

(公募FOF与基金组合服务的对比)

就投资实力上,以薛掌柜为代表的基金组合服务,2006年成立国内首家基金组合研究院,次年推出国内首个基金组合服务,经过10年研究与实战,4次服务迭代升级,取得了10年平均年化收益率11.3%的成绩。

今年8月7日,薛掌柜推出第五代基金组合服务。它从4000多只基金产品中精选出4-6只优质基金构建投资组合,专家团队根据宏观经济和市场行情变化进行策略优化,为投资者实现中长期稳健收益。此外,参与门槛为1万元起,随进随出,也满足了投资者流动性的需求。

和产品化的FOF不同,它提供基金配置的服务,不收取通道费用。而是在投资者实现的年化收益达到服务费起征点(年化7%-9%左右)以上的超额部分提取20%的服务费。

在安全性方面,相关国家牌照齐全,投资者交易结算资金由工行全程监管,新三板挂牌企业。薛掌柜所属平台已稳健运营19年,也算比较靠谱了。

而在美国,FOF也有相当部分是引入第三方投资顾问的模式进行管理。事实证明,FOF和基金组合服务,是两种会长期并存、互补的大类资产配置方式。

二者本质上其实都是,规避单一资产短期风险,分享优质资产的长期红利。

四、国民财富配置格局将大变

无论基金组合服务,还是FOF进场,都是对应现阶段中国居民财富配置的失衡。

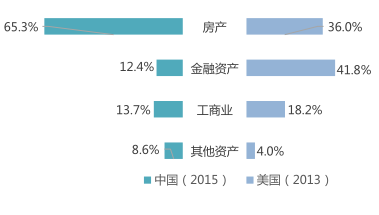

中国人在房子上配的比例太高,在股权市场上配置的又太低。

根据中国家庭金融调查(CHFS)和美国消费者金融调查(SCF)数据,中国家庭的房产在总资产中占比高达65%,美国仅为36%。

在金融资产上,中国居民的配置又明显不足:仅为12.4%。

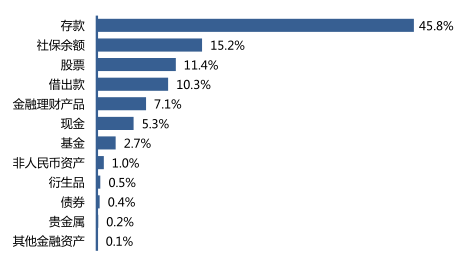

存款和现金在家庭金融资产中又占据主导地位,占比达到五成,反映出当前我国金融资产配置过度倾向于储蓄存款,而在其他金融产品配置上则明显偏低。

从图中明显可见,居民直接对股市的投资,明显超过对基金的配置。

无论对房产和金融资产上,还是对股市的投资方式上,居民财富都是存在错配。

错配的风险是:过度依赖单一资产(房产)、对股市沉迷于短炒。

居民财富与基金资产的大规模对接,是迟早要进行的。实际上是把国民财富与社会优质企业的成长绑定。

FOF和基金组合服务将开启专业化投资理财时代,国民财富管理的格局,即将大变。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“中国产业经济信息网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。版权事宜请联系:010-65363056。

延伸阅读