近期,受疫情、油价等因素影响,美股等全球主要市场剧烈波动,道琼斯工业指数近15个交易日跌去将近20%。日经225指数、英国富时100指数等同期跌幅均在20%左右。

A股整体表现明显强于上述市场,上证指数虽未能延续2月份的反弹趋势,但近期仅是围绕3000点关口宽幅震荡,近15个交易日跌幅不到4%。

在不少专业人士看来,美股的十年牛市至此已有见顶迹象。但倘若美股等外盘进一步下挫,A股会受到其牵连也出现一轮大幅度调整吗?

近期,多位券商策略首席就这一问题发表观点。在绝大多数专家看来,A股目前并不具备大跌的基础条件,而A股行情与美股行情的脱钩迹象也已浮出水面。

A股不满足大跌条件

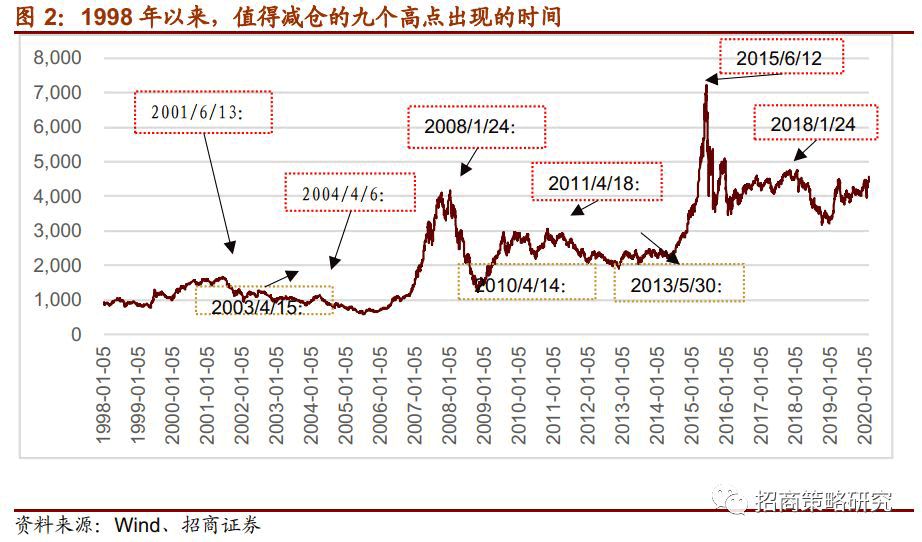

招商证券(18.090,-0.50,-2.69%)首席策略分析师张夏昨日发布研报,题为《值得减仓的大幅下跌有哪些信号?》。在报告中,张夏通过研究A股历史上出现的9次值得减仓的大跌(一段时间内跌幅超过20%),总结出了A股大跌一般会伴随的5个信号。

1998年以来,A股值得减仓的9个高点出现时间

第一,利率快速上行,十年期国债利率通常在3.5%以上还在上行(这个阈值可能未来需要调整);

第二,新增社融增速下行,多数是在前期社融大幅上行后,杠杆率明显提升,此时货币政策会边际转向紧缩,带动利率明显上行,新增社融增速会回落;

第三,央行货币政策执行委员会报告或者最近的政治局会议讨论经济中,货币政策出现了明显的调整;

第四,政策描述变化,前后有提准、加息、提高公开市场操作利率,公开市场回收流动性,此时超额流动性增速明显下行甚至转负,确认央行货币政策的变化;

第五,A股估值中位数在30倍以上,且风险补偿为负,进一步确定顶部。其中,A股估值中位数在30倍以下的时候未出现过重要顶部,但下跌趋势中30倍并不是安全的。A股所有顶部出现时风险补偿为负,但风险补偿不能作为抄底标准。

张夏强调,对比当前时点,以上条件一个都不具备。本轮震荡是由于外部风险造成的冲击,很难使得A股持续大跌。维持对A股相对乐观的观点,认为A股当前处在2019年1月以来的两年半的上行周期过程中。

美股冲击型急跌可能性较大

以史为鉴的研究方法在美股中同样适用。广发证券(14.690,-0.26,-1.74%)首席策略分析师戴康本月初发表了题为《以史为鉴,美股七十年的四次急跌》的报告。

戴康在研报中总结了1950年至2019年美股出现的4次单周跌幅在10%以上的情形,分别为1987年“黑色星期一”、2000年科网泡沫破裂、2001年“911事件”以及2008年金融危机。

戴康表示,这4次美股急跌可划分为两种类型,即危机型急跌(2000年、2008年)和冲击型急跌(1987年、2001年)

戴康认为,通过总结上述4次美股急跌,可以发现如下3条规律:

规律一:估值过高、货币紧缩、发生重大外部经济或金融危机,当这三个条件满足其中两个时,往往会打破美股牛市或产生急跌;

规律二:急跌不改变股市原有的趋势。之前股市处于熊市中,急跌后大趋势还是走熊。之前股市处于牛市中,急跌后大趋势还是走牛;

规律三:危机型急跌后实施宽松货币政策短期内难以见效,而冲击型急跌后实施宽松货币政策可以在较短时间内稳定市场。

美股历次急跌后市场表现

戴康强调,就本次美股急跌,从已有的发展来看,判断冲击型急跌的可性能较大,危机型急跌的概率较小,但需要跟踪全球疫情后续演变。对于冲击型急跌来说,没有其他外在金融或经济危机,股市急跌只是因为意外事件或其他因素冲击性下跌,股市急跌期过后会很快企稳或反弹,而不是继续下跌。

中美股市加速脱钩

在过去,A股与美股之间总存在着千丝万缕的关联,特别是在美股出现极端行情时,A股往往会受到牵连。但从近期的市场表现,A股已渐渐显露出独立的迹象。

多位专业人士也表态,认为中美股市脱钩正在加速。

国泰君安(17.550,-0.25,-1.40%)首席策略分析师李少君日前发表观点,认为“基本盘”和“资产端”的占优,是中美股市脱钩的本质因素。具体来看:

一方面,疫情防控、经济增长和政策空间的“基本盘”,中国全方位优于美国。疫情防控方面,中国进入良性阶段而美国存疑。经济增长方面,中国消费挫伤有限且可控,而美国受冲击增加通缩、债务风险。政策对冲方面,美国降息效用有限、新一轮QE预期充分,反观中国货币政策空间更大且更有效,财政等手段更为丰富;

另一方面,中国股市性价比大幅优于美股。当前A股市场风险偏好稳中有升,贴现率易下难上,有力对冲令盈利修复确定性更高。而美股恰巧相反,风险偏好大幅下行,贴现率因货币政策体系失效而趋势反转,政策工具效用有限加剧盈利恶化预期,且存在一定的交易拥挤风险。

中美股市的估值背离

国盛证券首席策略分析师张启尧也持有相似观点,坚定表示全球股市新旧龙头易主是大势所趋,下一轮大周期,A股将取代美股成为全球龙头。支持这一观点的4个逻辑分别是:

第一,2020年美股盈利增速转负已成定局,美股十年牛市或面临终结;

第二,新兴市场对比发达市场的十年拐点出现,全球资产配置钟摆将再度摆向新兴市场。而A股作为新兴市场最优质的资产,必然成为全球资金配置的最重要方向;

第三,美股A股估值水位天壤之别。美股估值已处于历史较高位置,而A股估值仍处在历史底部区域,性价比凸显;

第四,政策引导下中长期资金持续流入,A股将迎来股权投资大时代。

转自:上海证券报

【版权及免责声明】凡本网所属版权作品,转载时须获得授权并注明来源“中国产业经济信息网”,违者本网将保留追究其相关法律责任的权力。凡转载文章及企业宣传资讯,仅代表作者个人观点,不代表本网观点和立场。版权事宜请联系:010-65367254。

延伸阅读

版权所有:中国产业经济信息网京ICP备11041399号-2京公网安备11010502035964