编者按 党的十九大报告中提出,建设现代化经济体系是跨越关口的迫切要求和我国发展的战略目标。此前召开的全国金融工作会议强调,金融业要贯彻新发展理念,树立质量优先、效率至上的理念,更加注重供给侧的存量重组、增量优化、动能转换,并提出银行业要加快转型发展。在此背景下,作为我国金融体系中体量最大的银行业,应全力以赴支持现代化经济体系建设,深入贯彻新发展理念,着力提高金融供给质量。本版从今天起推出“聚焦银行业转型发展”系列报道。

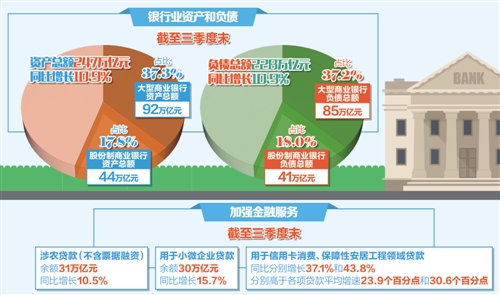

一组银行业最新监管数据引发关注。截至今年三季度末,我国银行业资产、负债规模同比增速均回落至10.9%,双双出现放缓。这组数据反映的是银行业“拼规模”传统发展方式的改变,也是“提质增效”新发展理念的显现。

党的十九大报告指出,我国经济已由高速增长阶段转向高质量发展阶段。作为在我国金融体系中体量最大的银行业,应如何更好地适应经济建设需要、提升服务实体经济水平?答案是转型“再出发”。

转型势在必行

多位业内人士对经济日报·中国经济网记者表示,除了经济结构调整、利率市场化等传统动因,当下银行业转型还面临四大新动因,即供给侧结构性改革深入推进、新旧动能快速转换、银行业监管力度升级、金融科技飞速发展。

加快建设制造强国、支持传统产业优化升级、加强基础设施网络建设……党的十九大报告对深化供给侧结构性改革作出了一系列部署,其中明确提出在中高端消费、创新引领、绿色低碳、共享经济、现代供应链、人力资本服务等领域培育新增长点、形成新动能。

“这要求银行调整自身的业务结构、资产负债结构等,根据我国产业政策、发展方式的变化,构建新型融资模式和综合化服务体系。”中国人民大学重阳金融研究院高级研究员董希淼说。

中信银行董事长李庆萍表示,新结构、新动力、新模式将加速推动银行转型。为此,商业银行亟须更新经营理念和发展模式,开辟新的业务蓝海,打造新的增长引擎,培育新的竞争优势。

除了经济建设要求的变化,监管升级也是银行业此次转型的助推器。今年年初以来,中国银监会开展了一系列专项检查,以整治市场乱象,遏制资金脱实向虚。受此影响,截至今年9月末,同业业务的资产、负债规模已得到稳步压缩。同时,中国人民银行全面加强宏观审慎评估(MPA),进一步约束了银行的信用扩张。

“此外,更为严格的《新巴塞尔协议》已正式实施,银行的资本监管标准提高,这意味着规模扩张将消耗更多资本,银行需调整业务结构并增强自身造血能力以节约资本。”中国社科院金融所银行研究室主任曾刚表示。

他认为,互联网和金融科技的快速发展也促使银行业加快转型。“客户金融服务需求开始呈现小额、分散特征。同时,多数银行的电子业务替代率已达90%以上,这对传统网点的价值、业务模式都造成了较大冲击。”

把握三条逻辑

在多种因素助推下,银行业转型势在必行。如何转型?还需遵循经济金融协调发展的规律,重点把握三条逻辑,并处理好五大关系。

“衡量银行业转型发展成功与否,重点是看银行业发展与实体经济发展之间的相关性、匹配度和支持力。”银监会相关负责人说。

他表示,具体来看,一是银行业的各类可用资金是否直接高效地进入了实体经济。也就是说,各银行业金融机构要能够简单、透明、高效地为各类资金需求配置资金资源,在资本约束与风险承受范围内,尽其所能、精准投放。

“银行本身就是金融中介服务机构,所以贷款投放没有理由再去更多地拐弯、绕道,甚至搞自我循环,应该去通道、去链条,优化流程、简化手续、压缩时间。”该负责人说。

二是社会融资成本,特别是实体经济融资成本是否降低,是否在企业应承受的合理范围之内。也就是说,银行业金融机构要根据不同的企业规模、企业不同的成长阶段向企业提供不同的融资工具,在遵循商业可持续的原则下真正形成共生共荣、共建共存的良性银企关系。

三是机构网点和金融服务是否覆盖薄弱环节和贫困地区。银行业金融机构要努力改善对小微、“三农”、科技创业、偏远乡镇、农村贫困地区和弱势群体等薄弱环节的金融服务。

“成功的银行业改革发展,应能够通过网点布局和服务改进,补足短板,提升全社会金融资源供给的均等性、公平性和可获得性。”该负责人说。

此外,李庆萍认为,银行转型还需正确认识和处理好五大关系,即追求自身发展与履行社会责任的关系,效益与质量、规模的关系,局部与整体的关系,稳健与创新的关系,短期与长期的关系。

“如果只盯着短期经营数字的涨落,忽视长期发展能力的培育,就会透支发展潜力,发展也终将难以持续。”李庆萍说,商业银行必须保持定力,以冲破羁绊的闯劲和久久为功的韧劲,实现量的增长与质的提升有机统一,实现短期和长期的协调发展。

做好风险防范

全球管理咨询公司麦肯锡建议,中国银行业应尽快实现从规模银行到价值银行的转型,具体可从三方面改善:一是调整经营模式,以产品创新提升中间收入,向轻资产业务转型,并利用科技驱动发展;二是强化风险管理,尽快扭转重视规模扩张而相对忽视风险调整的业绩考核体系,提升逆周期经营管理水平;三是推动精细化管理,结合自身功能定位和资源禀赋,打造自己的核心金融产品。

曾刚认为,银行可从调整客户结构、业务结构、组织架构等方面入手,并加快金融科技的应用。

从客户结构角度看,随着融资渠道多元化,大型企业对银行贷款的依赖程度明显下降,银行的议价能力也受到影响。为此,多数银行已开始调整客户结构,将更多信贷资源投向“三农”、小微企业、信用卡消费、保障性安居工程等领域。

从业务结构角度看,随着利率市场化深入推进,息差收窄已对银行的盈利能力产生冲击,为拓展收入来源,银行可通过发展资产管理、投行等业务,增加非息收入,进一步优化收入结构。

从组织架构角度看,部分银行由于管理层级冗杂,不同程度上存在着管理效率低下、市场响应慢、风险控制僵硬等问题。为此,银行要在保证风险可控的前提下,优化组织架构,提升管理效率。

此外,多位业内人士强调,在转型发展过程中,银行要把风险防范放到更加重要的位置,以“行稳致远”为目标。

“在此前的转型发展过程中,某些银行假借产品创新规避监管,甚至形成金融乱象。”董希淼说,合规经营是银行转型发展中最基本的要求,不能打擦边球,更不能突破底线。“银行业对经济有着系统性影响,因此更要做好风险防范。”(记者 钱箐旎 郭子源)

转自:经济日报

【版权及免责声明】凡本网所属版权作品,转载时须获得授权并注明来源“中国产业经济信息网”,违者本网将保留追究其相关法律责任的权力。凡转载文章及企业宣传资讯,仅代表作者个人观点,不代表本网观点和立场。版权事宜请联系:010-65363056。

延伸阅读